文|半导体产业纵横

一直以来,服务器和数据中心CPU市场都是x86的天下,代表厂商则是英特尔,该公司长期占据着该市场90%以上的份额。近些年,情况有所改变,特别是AMD的崛起,在三、四年的时间内,蚕食了不少原本属于英特尔的市场份额,与此同时,基于Arm架构的CPU也在向x86发动进攻,无论是在PC,还是在服务器市场,都表现出了良好的发展潜力。

四年前,AMD在PC用CPU市场的快速崛起成为了当时芯片业现象级的事件,也就是从那时起,该公司开始了对英特尔PC处理器市场的蚕食操作,目前,已经占到了该市场27%的份额,表现非常抢眼。然而,在四年前的服务器市场,AMD对英特尔几乎没有威胁,后者依然牢牢地掌握着当时95%左右的市场份额。四年后的今天,情况有了很大不同,AMD在服务器CPU市场令英特尔坐立不安。

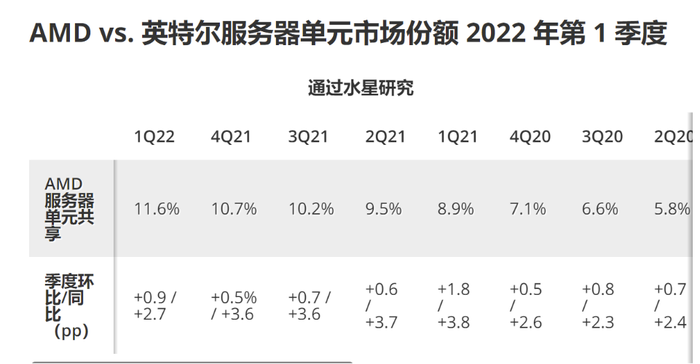

AMD强攻据Mercury Research统计,2022年第一季度,全球服务器CPU出货量下降,但AMD继续保持三年来的季度份额增长态势,AMD的EPYC已经在某些应用市场对英特尔的Xeon D造成了沉重打击。英特尔方面,该公司近期正在向一些客户发货新品Sapphire Rapids Xeons,但其市场份额依然在被AMD蚕食,具体如下图所示,AMD的市场份额一直在稳步增长,截至今年第一季度,已经达到11.6%。

DigiTimes最新的研究报告显示,在服务器市场,AMD处理器的出货量在2023和2024年都将持续上升。目前,该公司平台在数据中心、HPC和云端服务器市场的渗透非常成功,预计2024年将占据近18%的市场份额,高于2020年的10.1%和2023年的16.3%。

相比于竞争对手的产品,AMD EPYC处理器拥有更多的内核数量,可以提供更好的vCPU服务,对于运营商来说更具有吸引力。据供应链的消息人士预计,微软和谷歌等都打算在未来几年扩大采用AMD的产品,收购赛灵思(Xilinx)也使得AMD在边缘服务器和FPGA市场更具竞争力。

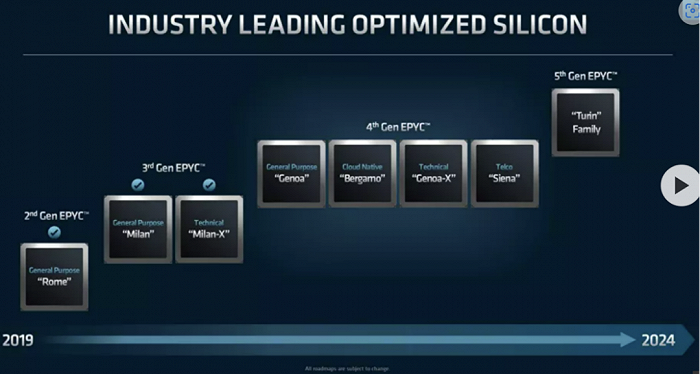

基于已经取得的成绩,AMD还在持续发力EPYC处理器。当下,AMD正在向服务器市场力推EPYC Milan和 Milan-X,从2023年开始,将推出第四代EPYC Genoa、EPYC Genoa-X处理器(基于Zen 4微架构),还会有基于Zen 4c架构的Bergamo,Genoa最多拥有96个内核,Bergamo最多拥有128个内核,预计都会在2023年推出。之后,还将推出带有3D垂直缓存(3D V-Cache)、边缘计算能力的EPYC Siena,主要用于拓展电信和边缘计算市场。另外,该公司还将推出第一个数据中心APU。

另外,AMD第五代EPYC“都灵”系列将于2024年上市,“都灵”将采用4nm和3nm制程,也带有3D V-Cache,并将进行更高水平的云优化。

这里着重介绍一下Zen 4c内核,它在概念上类似于基于Arm或x86架构的其它芯片中的效率内核(e-core)。这些“c”内核比将在Genoa首次亮相的标准Zen 4内核小,因为它消减了某些不必要的功能以提高计算密度,这些芯片具有密度优化的缓存层次结构,以增加内核数量,从而满足需要更高线程密度的云工作负载。Zen 'c'内核支持完整的Zen 4 ISA,与英特尔的Alder Lake类似,AMD不会禁用AVX等功能。

AMD还将推出第一个数据中心APU,即采用5nm制程工艺的Instinct MI300,它的最大特点是将在同一芯片上集成CPU和GPU内核,要做到这一点,需要使用该公司第四代Infinity Fabric互联技术,将Zen 4 CPU内核、CDNA 3 GPU内核与一致的内存接口等Chiplet连接在一起。

Arm跟进长期以来,惠普、AMD、博通、高通等美国企业都曾发布过基于Arm架构的服务器CPU,但全都折戟沉沙。但近些年,情况发生了变化,随着架构、技术更新,Arm服务器生态逐步完善,开始进入良性发展期。

x86架构CPU的最大劣势在于,其并非专为数据中心设计。从设计初衷、应用场景而言,x86芯片过去主要用于移动端或非云端业务,在过去20年用于数据中心和云端业务,主要原因是客户除了x86芯片外没有更好的选择。

近几年,基于Arm架构的服务器出货量持续提升,预计到2024年有望占总市场份额的10%,而2020年是3%。在这一波增长中,亚马逊和英伟达是主要推动者。亚马逊针对边缘服务器应用推出了基于Arm架构CPU的Outposts混合云系统,以扩大其企业云服务业务;英伟达的Grace系列CPU,通过整合GPU和DPU,将目标锁定在HPC和AI服务器市场。

当然,推动Arm服务器CPU发展的不止以上这两家,还有多家厂商在发力,例如:日本“Fugaku”超级计算机中的富士通A64FX,亚马逊网络服务的Graviton系列,以及Ampere Computing的Altra和Altra Max系列处理器。另外,SiPearl,华为海思和飞腾也在持续输出Arm服务器CPU产品。

与x86架构相比,Arm的最大优势就是低功耗,这一点,特别适用于方兴未艾的边缘计算市场,因为边缘计算场景的高强度推理运算严重受限于功率配额。以苹果的M系列Arm处理器为例,它只需要同等级别x86芯片几分之一的功耗,就能提供与之相当的性能。此外,新创公司Ampere的产品也非常有特色,该公司已在云计算和边缘计算应用领域取得了初步成功,据悉,Cloudflare去年在其边缘数据中心内淘汰了AMD的第二代EPYC处理器,转而使用Ampere的Altra芯片,Cloudflare称,这些芯片的每瓦性能比AMD的高出57%。

作为行业巨头,英伟达也非常关注边缘计算市场,不只有Grace CPU,该公司还向边缘和嵌入式AI应用系统集成商开放了其Jetson AGX Orin平台,该平台采用Ampere系列GPU(这里的Ampere是产品名称,不是前文提到的Ampere公司)和12核Arm Cortex-A78AE芯片。

预计有几家系统供应商将在2023年推出使用英伟达Grace Superchip(基于Arm架构)的产品,Grace Superchip结合了两个Grace CPU,以及 Grace-Hopper Superchip,它将一个 Grace CPU 和一个 Hopper GPU 结合在了一起。

Arm架构CPU出现了较好的发展势头,然而,与英特尔、AMD等x86系巨头相比,其生态系统建设还有很长的路要走。在性能上,英特尔的服务器芯片价格从数百美元至上万美元不等,差异很大,Arm阵营完全可以从低端切入,但在生态方面,有着几十年积累的x86阵营已经很完善,服务器端的软件、开发工具、API远胜Arm阵营,这些是Arm今后要重点下注的。

与服务器应用相比,Arm在PC市场的表现更加亮眼,这可以为其在服务器市场的发展带来更多信心。Arm在PC领域的发展主要由苹果公司推动,包括Chromebook和苹果基于M1的Mac,已经获得了市场和广大消费者的认可,蚕食了不少x86架构CPU的份额。

英特尔应战面对同为x86系的AMD,以及Arm系众多厂商的“联合”进攻,服务器CPU霸主英特尔也在积极应对,除了推出新产品之外,该公司在未来服务器CPU发展上也做了更有针对性的规划。

新产品方面,比较受关注的是今年2月英特尔发布了Xeon-D 1700与2700系列处理器,集成了20个内核,采用该公司已成熟量产的10nm制程工艺。

对手步步紧逼,使得英特尔必须改变以前处于绝对霸主地位时那种“以我为主”的状态,开始重视客户的声音和反馈。并且已经意识到:仅在x86 CPU上进行通用计算的时代已经结束,也正是因为如此,AMD以490亿美元的价格收购了FPGA制造商Xilinx,此后不久又以19亿美元收购了DPU制造商Pensando。实际上,英特尔在这方面的行动更早,该公司在2017年就收购了当时全球排名第二的FPGA厂商Altera,目的就是为其服务器CPU添加一双FPGA翅膀,之后还收购了神经网络处理器厂商Nervana Systems和Habana Labs。但从收购后运转的实际情况来看,效果似乎并不明显,反倒是那之后,主要竞争对手AMD和英伟达发展得风生水起。

总结经验和教训之后,近几年,英特尔在原有CPU+FPGA的基础上,向更深层异构计算方向挖掘发展潜力,提出了IPU,它将CPU、FPGA、GPU、AI等功能充分整合,以满足市场和客户的多维度需求,同时也开启了对竞争敌手AMD和英伟达的反击。未来,这三大服务器处理器厂商必将在异构计算方面有一场殊死搏斗。

对于与Arm的竞争,除了以上策略,英特尔还在布局新兴CPU架构RISC-V。

2021年6月,英特尔提出以20亿美元收购全球首家基于RISC-V定制化的半导体企业SiFive,但由于这两家公司无法就如何将SiFive技术整合至英特尔的芯片路线图,以及收购相关的财务条款达成共识,收购未果。

今年2月,英特尔宣布加入全球开放硬件标准组织RISC-V International,直接成为高级会员(Premier)。英特尔代工服务(IFS)客户解决方案工程副总裁 Bob Brennan 也加入了 RISC-V 董事会和技术指导委员会。英特尔还成立了一个 10 亿美元的 IFS 创新基金,其合作伙伴将通过IFS制造 RISC-V 芯片,英特尔还将授权差异化 RISC-V IP。

不久前,该公司宣布与巴塞罗那超级计算中心(BSC)共同投资4亿欧元研发RISC-V架构处理器。该处理器可用于构建 zettascale 超级计算机。

英特尔大力投资RISC-V,一方面是为其晶圆代工业务培育市场和客户,同时也是在应对Arm的竞争。可以说,通过这些措施,英特尔在应对Arm军团和x86系老对手AMD的“联合”进攻时,回击方式更加多元和立体,而不只是像以前那样单一(只靠推x86架构CPU)。

-PG电子(中国)官方网站