记者|张乔遇

核心技术未量化?电源管理芯片设计厂硅动力技术实力到底如何?

近日,上交所受理了无锡硅动力微电子股份有限公司(简称:硅动力)的科创板上市申请,安信证券为保健机构。

硅动力是一家电源管理芯片设计厂商,主要从事以AC-DC芯片和DC-DC芯片为主的高性能电源管理集成电路的研发、测试和销售。

上市前,硅动力还有多个谜团待回复。界面新闻记者注意到,想要登上注重企业的创新能力和核心技术的科创板,硅动力在核心技术的表述上过于简单。除此之外,公司毛利率也从去年开始大幅掉队行业,对此,硅动力也并未作出解释。

上市前,硅动力扣非后归母净利润为5084.68万元,公司该年现金分红495.08万元。

公司采用Fabless模式,负责芯片设计、部分晶圆测试和芯片测试,而晶圆制造、封装服务和部分测试服务则交由第三方供应商完成。

2019年至2022年1-3月,硅动力的营业收入分别为9721.34万元、1.14亿元和2.43亿元和5201.05万元,三年复合增长率为57.94%;扣非后归母净利润分别为592.55万元、1069.30万元、5084.68万元和720.02万元。

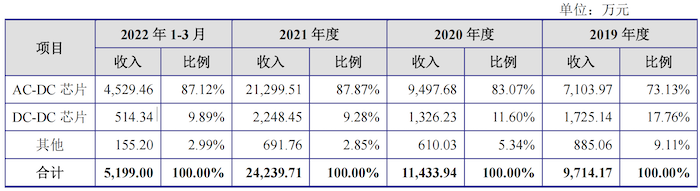

成立于2003年的硅动力,早先从事的是FM收音芯片、音频解码芯片等应用于收音机、MP3的芯片,随着收音机、MP3逐渐淘汰,公司2012年转入电源管理芯片,2015年开始将主营产品确定为AC-DC芯片和DC-DC芯片。近三年,硅动力分别有73.13%、83.07%和87.87%的收入来自AC-DC芯片,而来自DC-DC芯片收入占比则较小。

图片来源:硅动力招股书

图片来源:硅动力招股书2019年至2022年1-3月,硅动力毛利率分别为31.88%、32.90%、38.30%和33.21%。其中,2019年及2020年,公司毛利率仅略低于同行业平均值32.85%、34.66%,与行业中位数31.30%、32.33%的毛利率持平,但2021年开始,硅动力毛利率开始大幅掉队。

2021年,公司毛利率38.30%,虽然较2020年提升较大,但该年行业毛利率平均值为47.41%;中位数为45.57%;2022年1-3月,硅动力毛利率33.21%,大幅落后于行业平均值42.33%、中位数39.46%。

对此,硅动力只是简单解释:公司综合毛利率和同行业可比公司存在一定差异,主要系公司与同行业可比公司产品类型、产品结构、下游应用、销售市场等方面存在差异所致。

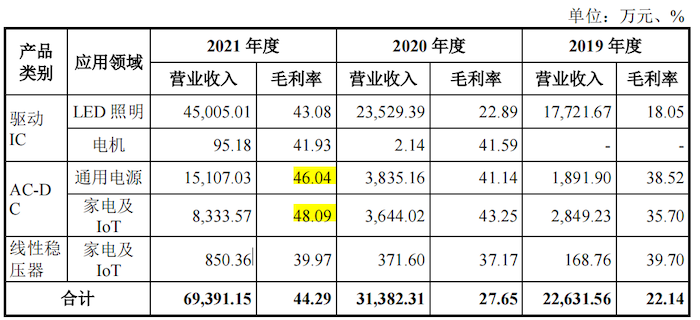

据同行业可比公司必易微(688045.SH)招股书披露,必易微AC-DC产品在通用电源应用领域的毛利率为46.04%,在家电及IoT领域的毛利率为48.09%,均远高于公司。

图片来源:必易微招股书

图片来源:必易微招股书招股书显示,目前,硅动力产品应用领域覆盖消费电子、网络通信、智能家居、汽车电子、智能安防等领域。公司多款芯片应用于小米、创维、海康威视、海尔、安克、小熊电器、长虹、万家乐、诺基亚、绿联、品胜、贝尔金等国内外知名品牌的产品中,但未披露各个领域收入及毛利率数据。

硅动力表示:公司下游在快充领域具有较强的市场竞争力。根据业内评测机构充电头网2021年5月公布的拆解情况,在AC-DC芯片中的控制芯片领域,硅动力市场份额为13%,位居第三位;在AC-DC芯片中的同步整流芯片领域,硅动力市场份额为8%,位居第五位。

核心技术是否足够“关键”?此轮上市,硅动力选择的是上交所科创板上市条件中的“2.1.2(一)预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。”

科创板定位于面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业,更加注重企业的创新能力。

因此,核心技术是否够关键,能够体现一家企业的科技实力底色如何。

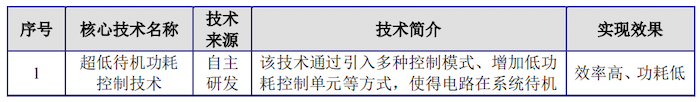

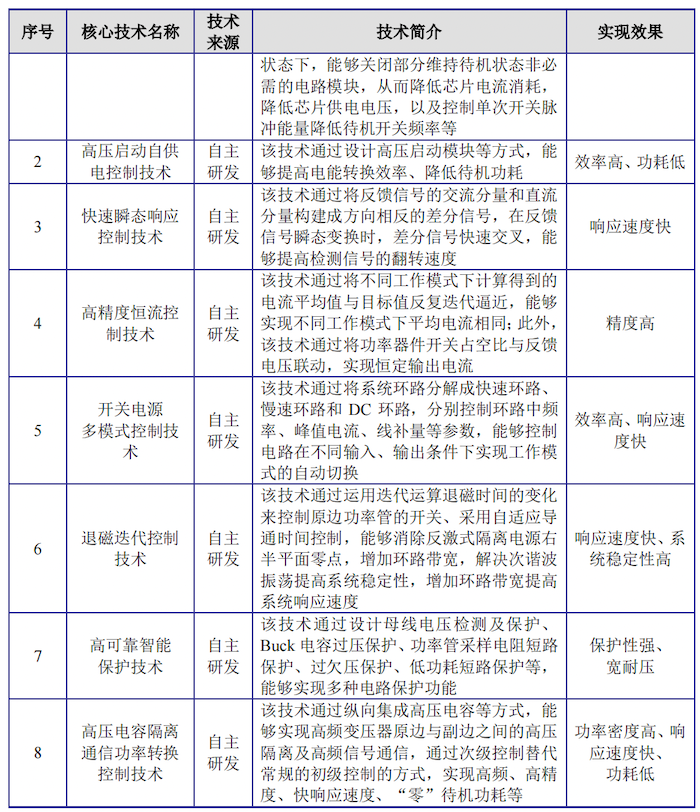

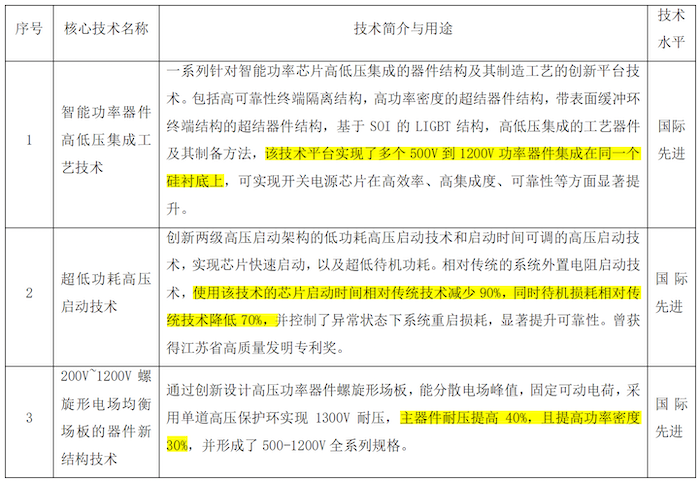

行业内电源管理芯片的核心技术均围绕“低功耗、高可靠性、低损耗、高效率”等方面展开。招股书显示,发行前,硅动力共有8项核心技术,均为自主研发。但公司在核心技术的表述上均没有量化。

图片来源:硅动力招股书

图片来源:硅动力招股书 图片来源:硅动力招股书

图片来源:硅动力招股书相较而言,公司竞争对手芯朋微(688508.SH)2021年年报披露的核心技术中均有数据支撑。

图片来源:芯朋微2021年年报

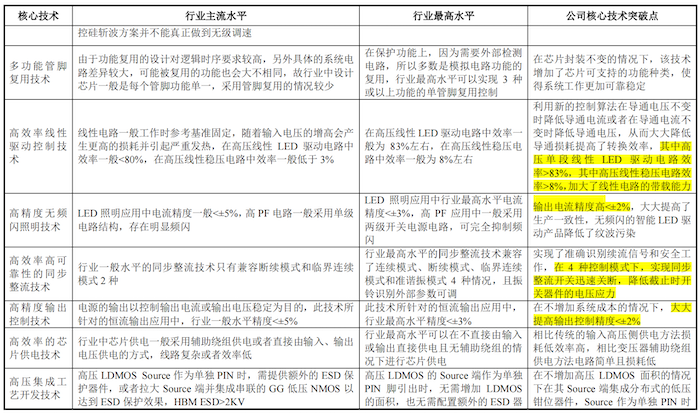

图片来源:芯朋微2021年年报另一家今年上市同行业可比公司必易微在招股书中同样披露了行业最高水平和公司核心技术突破点。

图片来源:必易微招股书

图片来源:必易微招股书另一方面,界面新闻记者还注意到,硅动力“开关电源多模式控制技术”系通过将系统环路分解成快速环路、慢速环路和DC环路,分别控制环路中频率、峰值电流、线补量等参数,能够控制电路在不同输入、输出条件下实现工作模式的自动切换。

该技术与芯朋微2021年年报披露的“开关电源环路控制技术”,即“通过设计多模式高效电路和快速瞬态响应电路,提高电源电压抑制比,实现所有输入输出条件的内部补偿,满足轻载条件下的高效率要求”二者的的区别体现在哪?

此外,2019年至2021年,公司研发投入占营业收入的比例也在持续下滑,分别为12.36%、11.55%、7.46%和9.74%。

存转贷、不合规贴现等多处内控不规范硅动力供应商高度集中。2019年至2022年1-3月,公司向前五大供应商采购金额分别为4633.77万元、5751.41万元、1.13亿元和3838.78万元,占硅动力采购总额的比例分别为70.24%、71.11%、67.50%和73.90%。

值得注意的是,硅动力存在供应商协助转贷的情况。具体为:

2019年,硅动力将146.03万元贷款资金通过无关联供应商——苏州启芯信息技术有限公司转回公司,用于支付采购款及日常经营周转。据悉,苏州启信系硅动力2019年第二大供应商、2020年及2021年的第一大供应商,公司采购金额占总金额的比例分别为17.52%、17.68%和18.85%。

公司对该行为的解释系该年生产经营活动中流动资金不足。招股书显示,2021年,硅动力经营活动产生的现金流量净额为882.29万元。同时,由于该年现金流吃紧,硅动力还存在将银行承兑汇票向非银行机构贴现的不合规贴现情形,贴现金额为100万元。

此外,2019年,硅动力作为盛廷微电子(深圳)有限公司的供应商,曾协助盛廷微电子(深圳)有限公司转回贷款460.00万元。公司表示:与贷款银行不存在纠纷或潜在纠纷,亦未因此受到监管机构行政处罚。

-PG电子(中国)官方网站