记者 | 庞宇

曾经作为缺芯涨价潮中最为受益公司之一的富满微(300671.SZ)扛不住了。

富满微10月25日晚间披露三季报,公司2022年前三季度营业总收入6.03亿元,同比下降49.01%;归属于上市公司股东的净利润7398.71万元,同比下降84.74%;扣非归母净利润2212.15万元,同比下滑94.95%。

第三季度情况最为糟糕,营收和净利润分别同比下滑54.42%和97.09%,扣非归母净利润则直接由盈转亏,为亏损2919.03万元。

实际上,早在今年一季度富满微业绩颓势便开始显露。一季度公司营收略增3.61%,与去年基本持平,净利润同比下降9.69%;二季度营收、净利润则分别大降69.88%和94.69%。扣非净利润方面,今年一、二季度分为4913.55万元、217.63万元,同比分别下滑15.60%和99.11%。

对于业绩下滑原因,富满微曾在半年报中表示主要系受到“全球PC、手机等消费电子终端产品需求疲软;下游砍单、市场价格下行、人民币贬值等诸多因素加持。”

目前,富满微主营业务包括可用于照明和显示的LED驱动芯片、电源管理类芯片和MOSFET类芯片。据半年报显示,LED类芯片占据着其营收的半壁江山,占比约51%,电源管理类芯片和MOSFET类芯片占比分别为31%和3%。

虽然三季报中未有各板块产品具体情况,但从半年报中可知,富满微产品毛利率普遍下滑,占比最大的LED类芯片毛利率为25.25%,同比大降27.63%;电源管理类芯片毛利率为43.98%,同比下降9.54%;MOSFET类芯片和其他类芯片毛利率分别下滑28.14%和14.94%。

这一下滑趋势在三季度表现更为明显,公司第三季度毛利率仅17.86%,同比下降54.05个百分点,环比下滑13.83个百分点,为近14个季度最低。

实际上,不止毛利率,富满微诸多财务指标也显露问题。

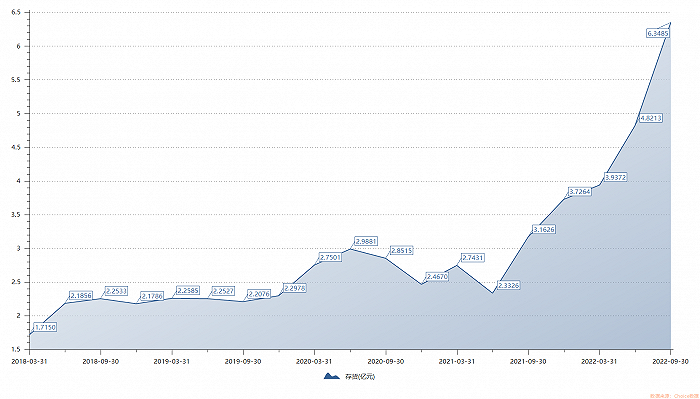

最大的风险点在于存货积压问题。截至2022年9月30日,公司存货达6.35亿元,较今年年初激增了70.36%,达到历史新高。公司称,库存水平高企系受到“下游砍单、人民币贬值单位库存成本增加、新品备货等多重因素影响。”

富满微存货情况 图源:ichoice

富满微存货情况 图源:ichoice与此同时,公司经营性现金流已连续三个季度为负,前三季度经营活动产生的现金流量净额由去年同期的1.22亿元下降至-1.52亿元,同比下降224.5%,下降幅度超过营收降幅。

值得一提的是,富满微三季报显示,其“在建工程”截至2022年9月30日达3.57亿元,与年初相比增长了1155.63%。原因在于“坪山工厂、研发中心在建项目实施”。据了解,富满微投建的坪山工厂中最重要的部分即为5G相关产品扩大产能,预计2023年建成投产。公司在回答投资者提问时曾明确“5G射频芯片产品可用于所有主流手机及模组平台方案”。

不过,5G射频芯片前景堪忧。市场调研机构Canalys最新数据显示,今年第三季度,全球智能手机市场遭遇连续三季度下跌,同比下降9%,成为自2014年以来表现最糟糕的季度。

行业下行周期已反映至多数芯片公司财报中。目前,申万模拟芯片设计行业,除富满微外,臻镭科技(688270.SH)、灿瑞科技(688061.SH)、上海贝岭(600171.SH)、赛微微电(688325.SH)、汇顶科技(603160.SH)公司也已披露三季报。6家公司营收和营业利润分别平均下滑8.68%和33.26%。

二级市场方面,在缺芯浪潮下,富满微在去年2月至7月期间曾一度大涨超5倍,股价从的25元左右一度冲至178.55元/股,而后便开始回落,截至最新收盘,股价报收于41.72元/股,已较高位跌去77%。

-PG电子(中国)官方网站